Η αποτυχία των πολιτικών και των κεντρικών τραπεζιτών δημιούργησε πληθωριστικές αξίες – Τα διδάσκουν τα πραγματικά στοιχεία και οι παλαιότεροι οικονομικοί κύκλοι

Η αργή αλλά σταθερή κατάρρευση των παγκόσμιων αγορών ομολόγων δεν είναι πλέον σενάριο αλλά γεγονός.....

Τι μπορούν να μας διδάξουν οι μαθηματικές προβολές, η μελέτη των προηγηθέντων οικονομικών κύκλων αλλά και η παραδοχή της ανοιχτής αποτυχίας των υπευθύνων χάραξης πολιτικής ώστε να προβλέψουμε την εξέλιξη των περιουσιακών στοιχείων αντιστάθμισης κινδύνου, των νομισμάτων και του χρυσού.

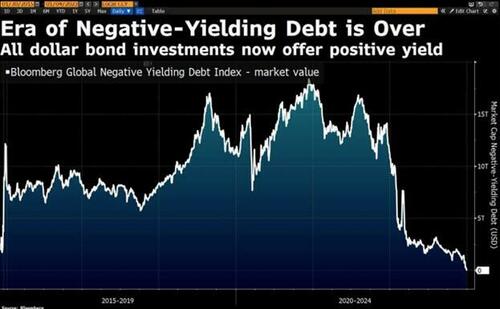

Το τέλος των αρνητικών αποδόσεων: Κάθε άλλο παρά καλό σημάδι

Πρόσφατα, το Bloomberg διακήρυξε με χαρά ότι η εποχή της «των αρνητικών αποδόσεων» ομολόγων σε δολάρια ΗΠΑ έχει τελειώσει καθώς οι αποδόσεις είναι πλέον «θετικές» στην ονοματική τους αξία.

«Θαυμάσια νέα!» για τους αγνοούντες…

Τίποτα, ωστόσο, δεν θα μπορούσε να απέχει περισσότερο από την αλήθεια.

Οι αποδόσεις ξεπερνούν μόνο ήδη τα άλματα του πληθωρισμού – επειδή οι τιμές των ομολόγων, που κινούνται αντίστροφα από τις αποδόσεις, πέφτουν σε έναν κόσμο που δεν θέλει ή δεν εμπιστεύεται πλέον τα εν λόγω περιουσιακά στοιχεία.

Με άλλα λόγια: Όλα αυτά σημαίνουν ότι τα ομόλογα πέφτουν και ο πληθωρισμός βρυχάται ταυτόχρονα.

Επιπλέον, αυτή η λεγόμενη «επιστροφή στην κανονικότητα» στις θετικές ονομαστικές αποδόσεις είναι στην πραγματικότητα μία νέα πυξίδα… που δείχνει προς το τέλος (και το… σκάσιμο) της προηγηθείσας παγκόσμιας φούσκας χρέους στα κρατικά ομόλογα.

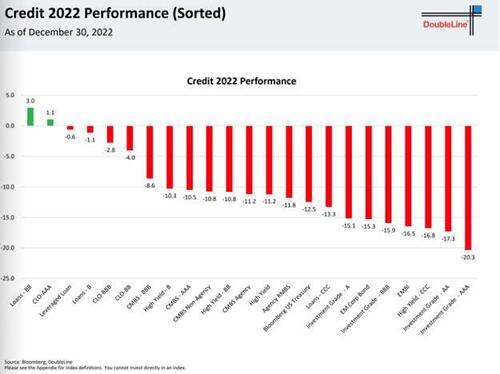

Δεν είναι μόνο τα κρατικά ομόλογα που εμφανίζονται σε περιδίνηση, αλλά ολόκληρη η κατηγορία πιστωτικών περιουσιακών στοιχείων,

Τα γεγονότα, άλλωστε, είναι πεισματικά, όπως έλεγε και ο Lenin.

Γεγονότα εναντίον των τίτλων των οικονομικών συντακτών..

Παρά τα εμπειρικά δεδομένα αυτό του είδους, πολλοί οικονομικοί «δημοσιογράφοι» πληρώνονται για να «πουλήσουν» ένα απλοϊκό μήνυμα και όχι τα αντικειμενικά γεγονότα.

Αγνοώντας την προφανή πτώση των τιμών των ομολόγων εμφανίζονται να πανηγυρίζουν τις «θετικές ονομαστικές αποδόσεις».

Και λίγοι, αν υπάρχουν, από αυτούς τους «ειδικούς» έχουν την ιστορική και μη γραμμική γνώση της αγοράς που αφορά μια βαθιά πρόσληψη των νεοκλασικών οικονομικών.

Έτσι τιτλοδοτούν θέματά τους με μια γραμμική… αντίληψη που να αγνοεί την τρισδιάστατη πραγματικότητα – δηλαδή το γεγονός ότι τα ομόλογα πεθαίνουν.

Η ιστορικη γνώση, για παράδειγμα, θα υπενθυμίσει σε αντίθεση με αυτούς τους παραπλανητικούς τίτλους ότι για πάνω από έναν αιώνα, κάθε φορά που το δημόσιο χρέος στις προηγμένες οικονομίες φτάνει σε μη εξυπηρετήσιμα επίπεδα (υψηλότερα ακόμη και από τα επίπεδα των αναδυόμενων οικονομικών), το καθαρό αποτέλεσμα είναι αδιαμφισβήτητο: Είναι είτε πληθωρισμός ή χρεοκοπία .

Η τρέχουσα καταστροφή στις παγκόσμιες αγορές ομολόγων δεν θα είναι διαφορετική: Πληθωρισμός, χρεοκοπία ή «επαναρρύθμιση»

Στη λάθος κατεύθυνση

Οι υπεύθυνοι χάραξης πολιτικής οδεύουν προς τη λάθος κατεύθυνση

Μετά από χρόνια άρνησης της πραγματικότητας, ψηφοθηρίας, συμφωνίών κάτω από το τραπάζι… ακόμη και ενός βραβείου Νόμπελ, οι παγκόσμιοι οικονομικοί ηγέτες ενώ χαμογελούν ανέμελοι δημόσια, ιδιωτικά αποτυγχάνουν να κατανοήσουν την κατάσταση και έχουν αφήσει το τιμόνι από τα χέρια τους…

Αντί να αντιμετωπίζουμε και να επιλύουμε ανοιχτά μοχλεμένο χρέος που έχει φτάσει στα 300 τρισ., δολ. με τον δύσκολο (αλλά ορθολογικό) τρόπο – συγκεκριμένα μέσω της οικονομικής ανάπτυξης, της δημοσιονομικής λιτότητας, της αναδιάρθρωσης της δραστηριότητας, της αναγνώρισης του πληθωρισμού (έναντι «παροδικής» άρνησης.. όπως συνέβη) και μιας υπεύθυνης και διαφανούς κατεύθυνσης για περιστολή της χρηματοπιστωτικής δραστηριότητας (νεύμα στον Reinhart και Rogoff), οι ηγέτες και οι κεντρικοί τραπεζίτες μας έχουν προχωρήσει στην εντελώς αντίθετη και λάθος κατεύθυνση.

Αντίθετα, έχουν βασιστεί απερίσκεπτα σε χρήματα που βγαίνουν με ένα … κλίκ στο ποντίκι και όχι σε χρήματα που συνδέονται με πραγματικά αγαθά, υπηρεσίες και παραγωγική δραστηριότητα.

Σε αντίθεση με την πολιτικά αντιδημοφιλή δημοσιονομική λιτότητα, οι Αμερικανοί πολιτικοί που δεν γνωρίζουν τα στοιχειώδη μαθηματικά της οικονομιας και που συντηρούν τις θέσεις εργασίας μόλις πρόσθεσαν έναν ακόμη… λογαριασμό δαπανών 1,7 τρισεκατομμυρίων δολαρίων για να δωροδοκήσουν τους ψηφοφόρους ώστε να ανανεώσουν τη θητεία τους, αλλά τον οποίο δεν μπορούν διαφορετικά να αποπληρώσουν.

Αντίθετα, απλώς στέλνουν τον λογαριασμό στις επόμενες γενιές.

.

Εχουν μείνει μόνο οι κακές επιλογές

Η οικονομική ανάπτυξη, όπως τη βλέπουμε (και όπως επιβεβαιώνουν τα στοιχεία για την κτηματαγορά, τη μεταποίηση, το εμπόριο και τις υπηρεσίες) δεν θα σώσει ούτε εμάς ούτε τα ομόλογά μας.

Το χρέος είναι στην πραγματικότητα πολύ υψηλό και η ανάπτυξη, ακόμα κι αν η Κίνα ανοίξει ξανά τις «κλειδωμένες» από τον COVID πόρτες της, δεν θα φτάσει ποτέ το ύψος να καταστεί αυτό διαχειρίσιμο .

Περαιτέρω χρέος και βραδύτερη ανάπτυξη υποδηλώνουν τις μόνες επιλογές που απομένουν στις παγκόσμιες αγορές ομολόγων:

1) Εκτύπωση περισσότερων… πλαστών και πληθωριστικών χρημάτων για την αγορά ομολόγων,

2) χρεοκοπία (πολιτική αυτοκτονία)

3) Να εισέλθουν σε μια αναδιάρθρωση χρέους της Δύσης – γνωστή και ως η «μεγάλη αναδιάρθρωση»

Η μεθυσμένη ευφορία…

H αγορά ομολόγων έχει σημασία γιατί όλα ακολουθούν το παράδειγμά της, επειδή το χρέος και όχι η ανάπτυξη, η μεταποίηση και η υγιής δημοσιονομική πολιτική ήταν ο τοξικός άνεμος κάτω από τα σπασμένα φτερά κάθε εθνικής σημαίας από τότε που ο Alan Greenspan σκότωσε τον καπιταλισμό πριν από χρόνια.

Το χρέος, φυσικά, αγοράζει χρόνο.

Και τα χρήματα με… κλικ του ποντικιού αγοράζουν το χρέος.

Αυτή η τρέλα δημιουργεί ψεύτικη διασκέδαση, μέθη και μεθυσμένη ευφορία.

Αλλά υπάρχει ένα κόστος για μια τέτοια τρέλα.

Καθώς τα επιτόκια αυξάνονται, οι αγορές πέφτουν

Τα χρήματα… με κλικ του ποντικιού δημιουργούν επίσης πληθωρισμό και στρεβλώνουν κάθε άλλη κατηγορία περιουσιακών στοιχείων, από τα ακίνητα έως τις μετοχές.

Ο τεχνητός άνεμος του μεθυσμένου QE (της ποσωτικής χαλάτρωσης) γίνεται ένα νοσηρό hangover καθώς κεντρικοί τραπεζίτες όπως ο Powell προσπαθούν να «σφίξουν» αυτό που κάποτε ήταν «χαλαρό».

Εκπληκτική αλαζονεία από τους κεντρικούς τραπεζίτες

Αυτοί οι κεντρικοί τραπεζίτες μοιράζονται την εκπληκτική αλαζονεία του να πιστεύουν (ή τουλάχιστον να προσποιούνται) ότι οι αγορές μπορούν να ελέγχονται προσεκτικά σαν οικιακός θερμοστάτης για να ξεκινήσουν «ομαλές προσγειώσεις» (με νομισματική σύσφιγξη) μετά από χρόνια μοιραία εθιστικά …υψηλής νομισματικής επέκτασης,

Αλλά όπως επιβεβαιώνουν τα δεδομένα τώρα, δεν υπάρχει τίποτα ήπιο σε βραχυπρόθεσμο ή μακροπρόθεσμο ορίζοντα.

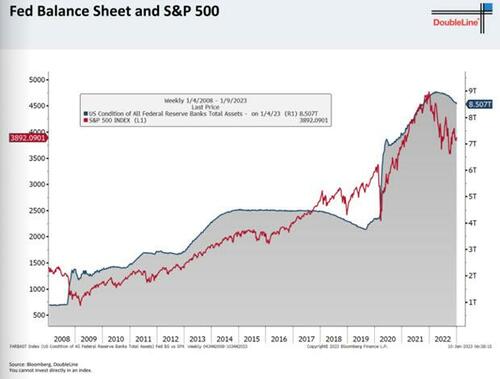

Κατά τη διάρκεια της περιόδου… μέθης του QE, όταν οι κεντρικές τράπεζες αγοράζουν ομόλογα για να διατηρήσουν τεχνητά κατασταλμένες τις αποδόσεις και τα επιτόκια, το κόστος του χρέους είναι σχεδόν μηδενικό και οι αγορές μετοχών, ομολόγων και ακινήτων κερδίζουν δωρεάν ρευσότητα, εξαγορές μετοχών και φαινομενικά αέναη ανακύκλωση του χρέους

Αυτό ίσχυε ιδιαίτερα για μετοχές τεχνολογίας – ολόκληρη η άνοδος και η πτώση τους ήταν και σχετίζεται σαφώς με την εκτύπωση φθηνού χρήματος και τα χαμηλά επιτόκια, σύμφωνα με το σήμα που έδωσε η Fed.

Πολύ λίγο, πολύ αργά: Η ανοιχτή αποτυχία της σύγχρονης νομισματικής «πολιτικής»

Το 2022, όταν οι κεντρικοί τραπεζίτες συνειδητοποίησαν ιδιωτικά ότι είχαν κάνει ένα ιστορικό λάθος όσον αφορά το QE και προσπάθησαν (πολύ αργά με πολύ λίγα) να εισαγάγουν το QT (τη νομισματική σύσφιξη), οι φούσκες των μετοχών, των ακινήτων και των νομισμάτων άρχισαν την αργή τότε γρήγορη πτώση τους προς τον πυθμένα του ωκεανού, σαν ένας νέος Τιτανικό.

Το 2022, για παράδειγμα, η αυστηρότερη Fed μείωσε τον άρρωστο ισολογισμό της κατά μόλις 2,4%.

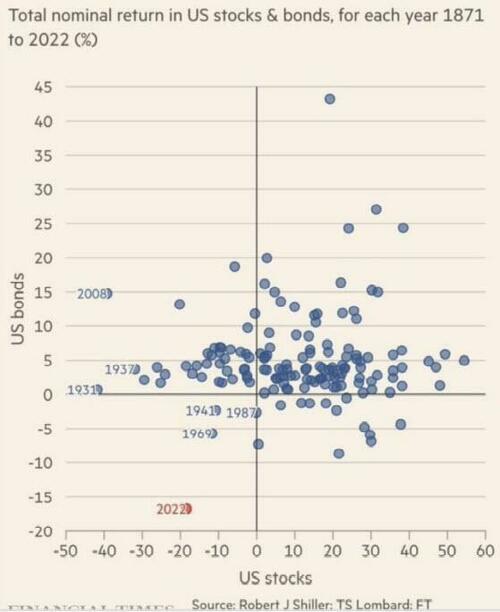

Αλλά ακόμη και αυτό το αξιολύπητο μικρό κομμάτι «σφίξιμο» στο πλαίσιο των ΗΠΑ ενός αξιολύπητα τεράστιου λόγου χρέους προς ΑΕΠ 125% ήταν αρκετό για να ξεκινήσει η χειρότερη χρονιά για τις μετοχές και τα ομόλογα από το 1871.

Οι πραγματικοί κυρίαρχοι στις αγορές

Μέχρι στιγμής, θα πρέπει να είναι ξεκάθαρα προφανές πώς οι κεντρικές τράπεζες και όχι οι φυσικές δυνάμεις της αγοράς είναι οι κυρίαρχοι στις λεγόμενες «ελεύθερες αγορές» μας;

Όπου η εκτύπωση χρημάτων πηγαίνει (πάνω ή κάτω), εκεί κατευθύνονται και οι αγορές που βασίζονται στο χρέος και οι πνιγμένες στο χρέος οικονομίες τις οποίες χειραγωγούν.

Πολύ πιο ανησυχητικό, ωστόσο, είναι αυτό το ελάχιστα πρόσθετο γεγονός: Εάν το QT συνεχίσει με τον τρέχοντα ρυθμό του των -95 δισεκατομμυρίων δολαρίων το μήνα, απλώς φανταστείτε τι μείωση του ισολογισμού της Fed κατά 13% σε ετήσια βάση (σε αντίθεση με 2,4% το 2022)

Το 2023 τι θα συμβεί στις ήδη κατεστραμμένες αγορές;

Στο παρελθόν, φυσικά, η «εύκολη λύση» της Fed για τις αγορές ήταν απλώς μια άλλη… μεθυσμένη πορεία (ή περιστροφή) προς έναν εκτυπωτή QE ή πληθωριστικού χρήματος για τη χρηματοδότηση των αμερικανικών χρεών και, ως εκ τούτου, τη διατήρηση των αποδόσεων και των επιτοκίων σε «προσαρμοσμένο» και «ελεγχόμενο» επίπεδο.

Αλλά στο παρελθόν, τα ελλείμματα των ΗΠΑ ήταν κάτω από το 20% της αύξησης του παγκόσμιου ΑΕΠ.

Αυτή ήταν μια ωρολογιακή βόμβα.

Αλλά οδεύοντας προς το 2023, τα αμερικανικά ελλείμματα είναι ήδη μεγαλύτερα από το 30% της αύξησης του παγκόσμιου ΑΕΠ, πράγμα που σημαίνει ότι η ωρολογιακή βόμβα ήδη εκρήγνυται.

Η οφθαλμοφανής αποτυχία

Αυτή είναι απλώς η απλή φιλοσοφία του χρέους και η οφθαλμοφανής αποτυχία ετών με… εύκολο χρήμα και εύκολη πίστωση, καμία από τις οποίες δεν θα ομολογήσουν με διαφάνεια οι κεντρικοί μας τραπεζίτες, καθώς ο Putin και ο COVID χρησιμεύουν ως πολύ καλύτεροι αποδιοπομπαίοι τράγοι για την πραγματική (απ)αξία του πληθωριστικού χρήματος..

Εν ολίγοις, μας πήρε 150 χρόνια για να δούμε τις αγορές σε τέτοια άσχημη κατάσταση , και τα χειρότερα έρχονται ακόμη.

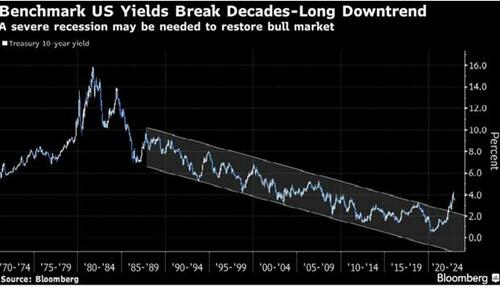

Τα πτερύγια καρχαρία που πλησιάζουν

Οι αυξανόμενες αποδόσεις των ομολόγων είναι τα … πτερύγια καρχαρία που κολυμπούν ολοταχώς προς τις παγκόσμιες οικονομίες που ματώνουν τα νερά τους με μη βιώσιμα χρέη και ύφεση.

Η μόνη δύναμη που επιβραδύνει αυτές τις αυξανόμενες αποδόσεις (…πτερύγια καρχαρία) είναι η μητέρα όλων των… υφέσεων… που ενεργοποιείται από τη Fed (αποπληθωριστικές), πράγμα που σημαίνει ότι η υπόσχεση του Powell για μια «μαλακή προσγείωση» είναι σχεδόν εξίσου αξιόπιστη με την υπόσχεσή του για «παροδικό» πληθωρισμό.

Kαμία ύφεση δεν μπορεί να «θεραπευτεί» με αυξανόμενα επιτόκια και ένα ισχυρό νόμισμα.

Έτσι, μόλις η επανακαθορισμένη και ανεπίσημη ύφεση στην οποία βρισκόμαστε ήδη γίνει «επίσημη» – οι ΗΠΑ θα αποδυναμώσουν το δολάριο τους, το οποίο ο χρυσός, φυσικά, θα λατρέψει.

Αν όχι ήδη το 2023, σίγουρα μέχρι το 2024.

Το μόνο που μπορούμε να κάνουμε προς το παρόν είναι να παρακολουθούμε αυτά τα πτερύγια καρχαρία… να πλησιάζουν και να κατηγορούμε για όλο αυτόν το εφιάλτη τους τραπεζίτες…

Οι απόψεις του ιστολογίου μπορεί να μην συμπίπτουν με τα περιεχόμενα του άρθρου

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου